Empresa em RJ – Nota Comercial como ferramenta de DIP Financing, é possível?

Publicado em 27/07/2023

Por Alexandre Fuchs das Neves

A LRE – Lei 11.101/05, alterada pela Lei 14.122/20, trouxe a figura do DIP financing, ou seja, a figura do necessário “dinheiro novo”, sem amarras com o passado da empresa e sem a necessidade de comprometer o já combalido, quando existente, patrimônio.

Entre essas alterações, destaco algumas das melhorias trazidas ao DIP financing, bem como importantes pontos de atenção remanescentes. O DIP financing, do inglês debtor in possession, é a modalidade de financiamento para empresas em recuperação judicial que possibilita suprir a falta de fluxo de caixa para arcar com as despesas operacionais, enquanto a empresa está sob a proteção judicial. Ou seja: um instrumento necessário para garantir que as companhias continuem funcionando, já que a maioria delas está em uma crise de liquidez, sem os recursos necessários para saldar sequer suas obrigações correntes.

Por meio do DIP financing, há uma injeção de fresh money que, em muitos casos, é feita sem que a empresa tenha que ofertar seus bens como garantia, pois estes comumente já se encontram gravados por dívidas anteriores. Os credores apenas contam com a prioridade na fila de pagamentos em caso de eventual falência.

Dependendo do objetivo do DIP financing, a modalidade pode ser dividida em duas formas. No loan-oriented, modalidade mais tradicional, o financiador concede o crédito com a expectativa de ser pago em dinheiro e negocia condições e obrigações para tentar reduzir o risco de inadimplemento. Já no loan-to-own, a concessão do crédito funciona como uma ponte para viabilizar uma futura transferência do comando da empresa. Fonte: https://www.conjur.com.br/2021-dez-06/opiniao-dip-financing-alternativa-atrativa-empresas-rj

Mas a proposta do presente texto é saber se uma empresa em recuperação judicial pode emitir uma nota comercial, como uma ferramenta de duas vias: alimentar o caixa da empresa com o chamado fresh money, e de outro, ao investidor mais sagaz, e que conheça o mercado, como um investimento de renda fixa. Devemos nos lembrar que a regra é que os sócios/acionistas seguem no comando do negócio – ressalvadas as destituições.

Então, trazida pela Lei 14.195/21, e já com o modelo atualizado pela Anbima, a nota comercial é uma ferramenta de captação de recursos mediante a desintermediação financeira, onde o emitente promete pagar uma soma em dinheiro, em operação bullet ou pmt, para determinada estrutura, sendo de livre negociação.

A nota comercial é, ao mesmo tempo, um valor mobiliário e um título de crédito, como o próprio legislador expressou no art. 45 da Lei no 14.195/2021:

Art. 45. A nota comercial, valor mobiliário de que trata o inciso VI do caput do art. 2º da Lei nº 6.385, de 7 de dezembro de 1976, é título de crédito não conversível em ações, de livre negociação, representativo de promessa de pagamento em dinheiro, emitido exclusivamente sob a forma escritural por meio de instituições autorizadas a prestar o serviço de escrituração pela Comissão de Valores Mobiliários.

Em outras palavras, factorings, securitizadoras e fundos de investimento, mesmo pela Inst. 365 CVM podem adquirir este título, que tem como característica básica a sua forma escritural, ou seja, deve ser emitido dentro de uma IMF – Infraestrutura do Mercado Financeiro, tornando-se, então, um ativo financeiro, ou mesmo terceiros investidores, que tenham apetite ao risco e queiram injetar o já referido fresh money na recuperanda, lembrando que a nota pode ter garantias reais e pessoais, ressalvados os bens da recuperanda.

Podendo ser de emissão privada, o custo para a sua geração acaba sendo menor que outras ferramentas existentes no mercado. Com a livre contratação, a nota comercial permite a inserção de juros capitalizados, podendo ter duplicatas performadas ou não como colateral das pmt´s , e em caso de não pagamento, poder ter cláusula de vencimento antecipado.

Tudo é muito novo, e deve ser discutido no ambiente jurídico e empresarial, mas vale para pensarmos em como uma empresa em recuperação judicial – evidentemente estamos falando de uma medida séria e não fraudulenta, pode alavancar recursos via DIP, e pelo meio mais acessível da nota comercial, que não incide IOF e pode ser negociada diretamente com o investidor.

Alexandre Fuchs das Neves é advogado e consultor jurídico do SINFAC-SP – Sindicato das Sociedades de Fomento Mercantil Factoring do Estado de São Paulo e da ABRAFESC.

Video institucional

Cursos EAD

Cursos e Eventos

-

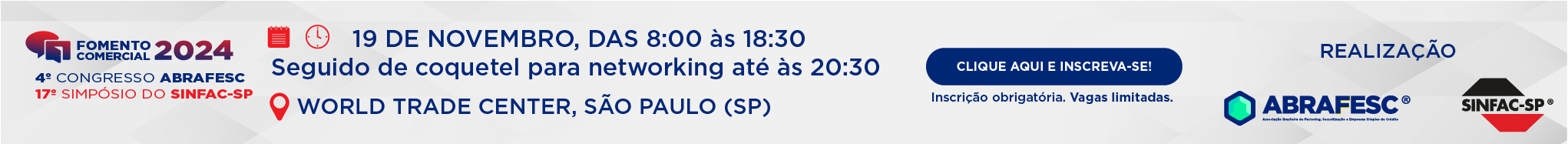

17º SIMPÓSIO DO SINFAC-SP e 4º CONGRESSO DA ABRAFESC

19/11/2024

CADASTRO E PREVENÇÃO DE RISCOS - ON LINE

28/11/2024

Saiba mais

Sobre o Sinfac-SP