SECURITIZAÇÃO: CARF DECIDE PELA NÃO OBRIGATORIEDADE DE APURAÇÃO PELO LUCRO REAL

O Conselho Administrativo de Recursos Fiscais (CARF) publicou em 30 de julho acórdão no Processo nº 10920.723057/2017-17 – Acórdão 1301-003.934, em recurso voluntário e julgado por maioria, que entende pela não obrigatoriedade da empresa que se dedica à atividade de securitização de apurar o imposto de renda sob o regime de lucro real.

Vejamos a ementa:

ASSUNTO: IMPOSTO SOBRE A RENDA DE PESSOA JURÍDICA (IRPJ)

Ano-calendário: 2013, 2014, 2015

SECURITIZAÇÃO. LUCRO REAL. NÃO OBRIGATORIEDADE.

A empresa que se dedica à atividade de securitização não está obrigada a apurar o imposto de renda sob o regime do lucro real.

LANÇAMENTO. MUDANÇA DE CRITÉRIO JURÍDICO. FATOS GERADORES TRIBUTÁRIOS DISTINTOS. INOCORRÊNCIA.

Não há que se falar em mudança de critério jurídico quando o lançamento praticado baseia-se em legislação posterior a lançamentos previamente realizados.

CRÉDITO TRIBUTÁRIO. ACRÉSCIMOS LEGAIS: MULTA DE OFÍCIO E JUROS DE MORA.

Nos casos de infração apurada de oficio pela autoridade fiscal, são devidos, além do tributo lançado, a multa de oficio referente à infração legal e os

TRIBUTAÇÃO REFLEXA. CSLL. MESMOS ELEMENTOS DE PROVA.

A ocorrência de eventos que representam, ao mesmo tempo, fatos geradores de vários tributos impõe a constituição dos respectivos créditos tributários, sendo que a decisão quanto à ocorrência desses eventos repercute na decisão de todos os tributos a eles vinculados, no que couber.

Em longa decisão, a relatora ingressa em diversas situações, inclusive sobre a validade da tão conhecida COSIT 5/2014, combatida pelo setor de securitização.

Ao longo do voto, sobre a recomposição do lucro real, mesmo que fosse o caso de aplicar na atividade de securitização de ativos empresariais, a relatora entendeu que, “considerando a situação ora retratada, a obrigatoriedade de arbitramento do lucro decorre de duas situações distintas legalmente previstas, o que não poderia ser ignorado pelo Auditor Fiscal, nem desconsiderado pelo Julgador a quo, de modo que a apuração de ofício do lucro real configura ato ilegal, o que é suficiente para que o auto de infração seja cancelado de plano”.

A conclusão sobre o tema foi esclarecedora, ainda no que se refere a ilegalidade da aplicação do lucro real de ofício:

“Ora, se existe expressa determinação legal no sentido de que o Auditor Fiscal deve promover o arbitramento do lucro quando o contribuinte não possuir LALUR ou quando o contribuinte tive optado “indevidamente” pelo lucro presumido, então, não há qualquer discricionariedade para que o Auditor Fiscal autue de forma diferente, motivo pelo qual o lançamento fiscal ora em discussão, baseado na apuração de ofício do lucro real, deve ser julgado improcedente.”

O julgado ainda lembra que a atividade de securitização não está expressamente referida no art. 14, VII, da Lei nº 9.718/1998, incluído pela Lei nº 12.149/2010, ou seja, as atividades de securitização de créditos imobiliários, financeiros e agronegócio.

Ainda, em reflexão sobre a eventual simulação da atividade, como se fosse factoring, o julgado entendeu que, além de estarem presentes as premissas da atividade de securitização, o que já seria o suficiente, não foram identificados elementos que nos permitam ou autorizem concluir pela prestação de serviços de análise creditícia e mercadológica.

A decisão, que ainda será tema de muitos comentários, abre um alento para a atividade de securitização, como uma alternativa para a captação de recursos e redução da carga tributária.

Alexandre Fuchs das Neves é advogado e consultor jurídico do SINFAC-SP – Sindicato das Sociedades de Fomento Mercantil Factoring do Estado de São Paulo.

(Publicado em 1º/08/2019)

Video institucional

Cursos EAD

Cursos e Eventos

-

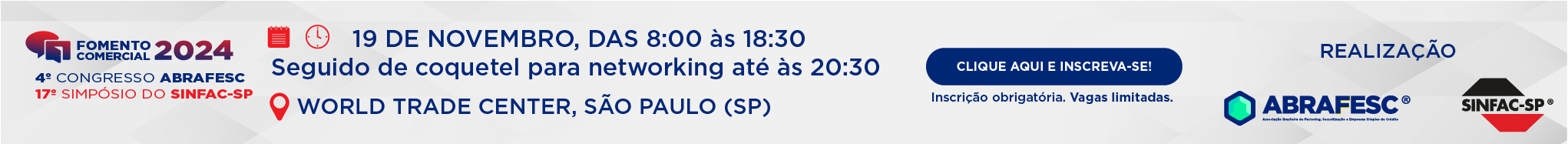

17º SIMPÓSIO DO SINFAC-SP e 4º CONGRESSO DA ABRAFESC

19/11/2024

CADASTRO E PREVENÇÃO DE RISCOS - ON LINE

28/11/2024

Saiba mais

Sobre o Sinfac-SP